?کاهش بیشتر نرخ احتمالاً مورد نیاز است، اقدامات آتی باید مبتنی بر داده باشد.

?یادداشت ها پیش بینی های فدرال رزرو در ماه سپتامبر کاهش 50 واحدی را تا پایان سال پیش بینی کرد.

?آیا تورم در مسیر بادوام نزولی قرار دارد.

?تورم اصلی تعدیل شده است اما همچنان بالاست.

?برای فدرال رزرو برای حفظ شرایط سالم بازار کار مهم است.

?بیکاری هنوز از نظر تاریخی پایین است و رشد شغلی پایدار است.

?بازار کار در مکان خوب و متعادل قرار دارد.

?اکنون اقتصاد در برابر شوک های نامطلوب آسیب پذیرتر است.

?داده ها نشان می دهد که اقتصاد قوی و انعطاف پذیر است.

?رشد دستمزد قوی است و عامل تورم نیست.

?سیاست پولی محدود به کاهش تورم کمک کرده است.

?فدرال رزرو روی هر دو طرف وظایف خود تمرکز کرده است.

?بازارهای کار در مجموع در جایگاه خوبی قرار دارند.

?تورم 2 درصدی را تا اواخر سال آینده یا بیشتر می بینیم.

?سطح قیمت بالا برای بسیاری یک چالش است.

?مسیر خوش بینانه برای اقتصاد گسترده شده است.

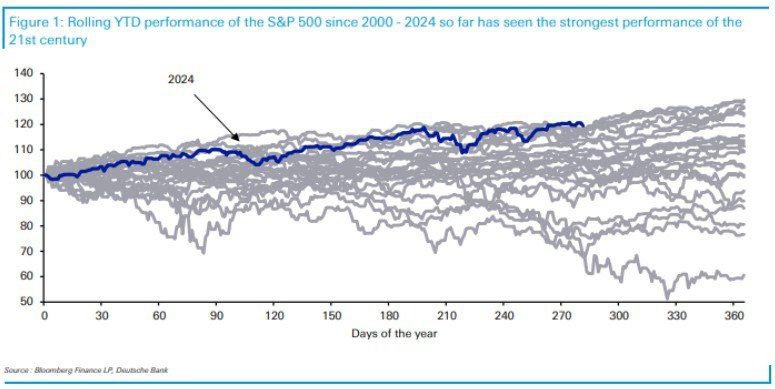

?این نمودار از دویچه بانک در حال جلب توجه است و نشان می دهد که شاخص معیار ایالات متحده "هنوز قوی ترین عملکرد YTD خود را در قرن بیست و یکم تا کنون تجربه می کند و از ابتدای سال 19.4% افزایش یافته است."

?با نگاه به آینده، الگوهای فصلی نشان می دهد که کاهش در این زمان از سال نسبتاً نادر است.

?از سال 2000، 19 سال از 24 سال، شاهد افزایش شاخص در سه ماهه چهارم بوده ایم که بالاتر از هر سه ماهه دیگری است.

?اما ما در کمپین انتخاباتی بسیار فشرده ای هستیم و اگر تاریخ تکرار شود، اکتبر در سال انتخابات ریاست جمهوری ممکن است مانند مبارزه چالشی باشد تا در ماه های نوامبر و دسامبر وضعیت مشخص و روشن تری در پیش باشد.

?خارج از تأثیرات کلان، سیاست و ژئوپلیتیک، همچنین داده های فصلی درآمد ایالات متحده از این هفته تمرکز اصلی خواهد بود.

?فدرال رزرو رویکرد خود را به سیاست پولی تغییر نداده است.

?فدرال رزرو همیشه به تعادل ریسک ها فکر می کند.

?هدف ما کاهش تورم بدون افزایش بی رویه یا بی نظم در نرخ بیکاری بوده است.

?عملکرد بازار کار به ما فرصت داد تا سیاست را برای مدت طولانی محدود کنیم.

?اندازه کاهش نرخ در سپتامبر به موقع بود.

?کاهش نرخ بهره فدرال رزرو نه پیشگیرانه بود و نه واکنشی.

?مهم است که روی معیارهای محدود تورم، بازار کار تمرکز نکنید.

?باید به کلیت داده ها نگاه کرد.

?هدف فدرال رزرو ایجاد اقتصاد با تورم 2 درصد و اشتغال تا حد امکان بالا است.

?اگر این کار را انجام دهیم، امکان عادی شدن نرخ بهره وجود خواهد داشت.

?فدرال رزرو نمی تواند مستقیماً بر قیمت مسکن تأثیر بگذارد.

?کاهش تورم زمان می برد.

?پیشرفت تدریجی اما خوب در کاهش نرخ تورم مسکن داشته ایم.

? بانک BOJ شاهد سه تحول مهم خواهد بود:

?انتخابات ریاست جمهوری آمریکا.

?روند قیمت خدمات در پاییز امسال.

?شتاب در آستانه مذاکرات دستمزد سالانه در سال آینده.

?"این عوامل به تدریج مشخص خواهند شد، بنابراین بسته به آنها، افزایش ممکن است در دسامبر یا مارس رخ دهد."

?مورگان استنلی پیش بینی قیمت برنت خود را به 80 دلار در هر بشکه (از 75 دلار) برای سه ماهه چهارم 2024 افزایش داد.

?مورگان استنلی شاهد کاهش نرخ بهره بانک مرکزی اروپا در ماه های آینده است.

?مدیر ارشد فناوری گوگنهایم می گوید تورم تا 4 درصد می تواند یک امر عادی باشد.

?بنیامین نتانیاهو، نخست وزیر رژیم صهیونیستی روز سه شنبه در پیامی مستقیم به مردم لبنان کشته شدن هاشم صفی الدین، جانشین احتمالی حسن نصرالله، دبیرکل حزب الله لبنان در حمله روز پنجشنبه گذشته اسرائیل به بیروت را تایید کرد.

?فیلیپ جفرسون، نایب رئیس فدرال رزرو تاکید کرد که تصمیمات پولی بانک مرکزی بر اساس داده های دریافتی با رویکرد "جلسه به جلسه" اتخاذ خواهد شد.

?دادههای خصوصی مؤسسه نفت آمریکا (API) روز سهشنبه نشان داد که ذخایر نفت خام در ایالات متحده در هفته منتهی به 4 اکتبر 10.9 میلیون بشکه افزایش یافته است.

?سهام ایالات متحده در روز سهشنبه با افزایش بیش از 100 واحدی شاخص صنعتی داوجونز و بازگشت شاخص S&P 500 از زیان روز دوشنبه، افزایش یافت.

?اقتصاد در حال حاضر بیش از نیاز ظرفیت دارد.

?قیمتهای پایین واردات به کاهش تورم کمک کردهاند.

?تورم سالانه قیمت مصرفکننده در محدوده هدف ۱-۳ درصد قرار دارد.

?کاهش ۵۰ واحد در نرخ بهره برای حفظ تورم پایین و پایدار مناسب است.

?سرمایهگذاری تجاری و مصرفکننده ضعیف است و شرایط اشتغال در حال تضعیف است.

? درگیری ها در خاورمیانه همچنان چالش بزرگی برای فعالیت اقتصادی جهانی هستند.

?ظرفیت مازاد باعث تشویق تنظیم قیمتها و دستمزدها به سمت یک اقتصاد با تورم پایین شده است.

?کمیته توافق کرد که ظرفیت اضافی باعث کاهش انتظارات تورمی شده و تغییرات قیمت و دستمزد اکنون با محیط کمتورم سازگارتر است.

?کمیته مزایای کاهش ۲۵ واحد نرخ در مقابل ۵۰ نرخ بهره رسمی را مورد بحث قرار داد.

?شاخصها با فرکانس بالا نشاندهنده رشد ضعیف در کوتاهمدت هستند.

?شرایط بازار کار انتظار میرود بیشتر کاهش یابد.

?کمیته توافق کرد که شاخصهای قیمت ماهانه نشاندهنده کاهش مداوم تورم قیمت مصرفکننده در نیوزیلند هستند.

✍? انتشار بیانیه همزمان با اعلام نرخ بهره بوده است.

?نرخ به 4.75% درصد رسید.

?تولید ناخالص داخلی(GDP) 253 میلیارد دلار

?نرخ بهره فعلی 5.25%

?نرخ تورم 3.3%

?نرخ بیکاری 4.6%

?بودجه دولت 2.40%-

?تراز تجاری 6.90%-

?نرخ مالیات شرکت ها 28%

?مدیران خرید بخش تولید(PMI) 45.8

?اطمینان کسب و کار 60.9%

?جمعیت 5.31 میلیون نفر

✍? تعیین نرخ بهره(قبلی 5.25 پیش بینی 4.75%) روز چهار شنبه ساعت 04:30 به وقت تهران

?در حالی که معامله گران آخرین گزارش تولید صنعتی آلمان را ارزیابی کردند که نشان می دهد این صنعت نسبت به مدت مشابه سال گذشته کاهش یافته است، بازارهای سهام عمده اروپا روز سه شنبه با کاهش قیمت بسته شدند. در عین حال، نگرانی ها در مورد افزایش تنش ها در خاورمیانه و تأثیر آن بر اقتصاد جهانی همچنان وجود دارد.

?نقره 3.57% کاهش یافت و به قیمت 30.57 دلار فروخته شد. در همین حال، طلا 0.67 درصد کاهش یافت و به 2624.94 دلار رسید.

?پلاتین 2.21 درصد کاهش یافت و به 955.42 دلار فروخته شد. در همان زمان، پالادیوم 1.06 درصد کاهش یافت و 997.45 دلار فروخته شد.

آخرین خبر ها

آخرین مقالات

پیشنهادات معاملاتی