آموزش کامل قسمت هفتم تکنیکال

(1 سال پیش)

?مارکت استراکچر

✍? به دقت ویدیو ها رو به صورت ریپلای دنبال کنید. قطعا نکات خوبی یاد خواهید گرفت.

@SmartUniverfx

نرخ بازدهی اوراق قرضه ده ساله خزانه داری آمریکا!

(1 سال پیش)

?رابطه معکوسی بین اوراق قرضه و نرخ بازدهی وجود دارد. در ابتدا قرارداد بین ۲ تا ۳۰ سال است این همان نکته طلایی است که بفهمیم چرا سرمایه گذاران در مورد بازده اوراق مراقبت زیادی میکنند و احتیاط به خرج می دهند. اوراقی که عمر بین ۲ تا ۱۰ سال دارند رو بهش اوراق NOTE میگن و سود سالانه این اوراق نرخ کوپن نامیده میشه.

?در نظر بگیرید در صورتی که اوضاع اقتصادی خوب باشه نرخ بهره نیز میتونه بالا بره(کلیت موضوع است و مربوط به شرایط فعلی نیست) و این به معنای اینه اوراق قرضه جدید با بازدهی بالاتری منتشر میشه در نتیجه ارزش اوراق فعلی کاهش پیدا می کند.

?اگر سرمایه گذاران اوراق رو بیشتر پسند میکنند علتش سرمایه گذاری امن است و همانطور که ریسک کمتری دارد گاها سود بسیار کمتری نسبت به بازار سهام دارد. اگر سرمایه گذاران در مورد شرایط اقتصاد اعتماد کافی داشته باشند، احتمالا به بازده و سود اوراق قرضه دولتی راضی نمی شوند و ممکنه در عوض سهام خرید کنند.

✍? توجه کنید بالا رفتن اوراق این سیگنال را می دهد که وام گرفتن دشوار است.

ادامه و مهمترین بخش رو در اسمارت بخونید ????@SmartUiverfx@SmartUiverfx

وضعیت نقدینگی در مارکت

(1 سال پیش)

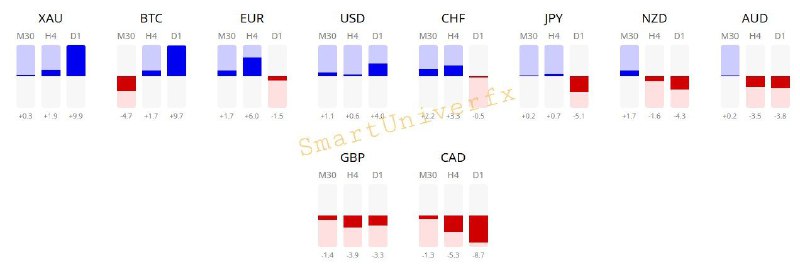

?به یازدهمین ماه میلادی خوش آمدید، اونس قدرت بیشتری با گرید مثبت ۹.۹ در تایم دیلی دارد و دلار کانادا با گرید منفی ۸.۷ در تایم دیلی معامله می شود.

?شاخص دلار مهمترین مولفه مارکت در تایم کوتاه مدت، شرایط نسبتا بهتری دارد.

✍? امروز مهمترین روز برای مارکت پس از گذر داده های با اهمیت نوبت به NFP رسیده است. انتظارات برای این گزارش با اهمیت 113 هزار شغل است و عدد قبلی 254 هزار شغل بوده است و منجر شده اونس طلا با توجه به این پیش بینی قبل از اعلام داده با حرکات مثبت پس از ریزش سنگین دیروز مواجه شود تا بخشی از اصلاح را ریکاوری کند که در چارت مهمترین مقاومت 2760 دلار تلقی می شود.

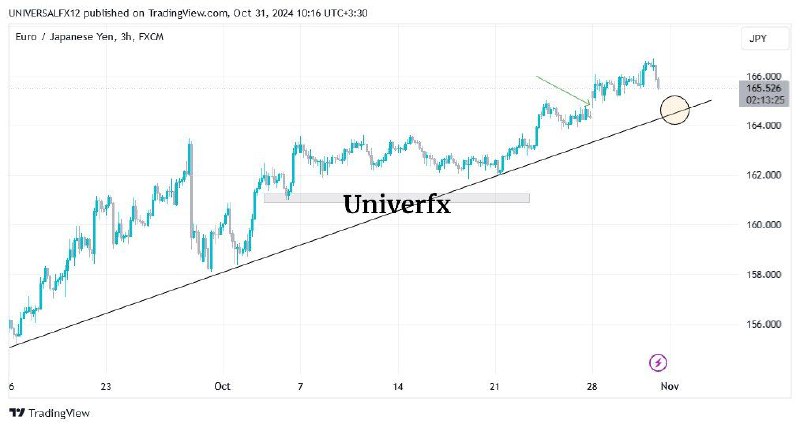

نگاهی به یورو ین

(1 سال پیش)

?هدف مشخص شده است.

✍? هدف ۱۰۰ پیپ است امکان ریسک به ریوارد ۱:۲ امکان پذیر است.

سیگنال پندینگ اردر پوند به دلار کانادا

(1 سال پیش)?محدوده فروش مشخص است در صورت رویت محدوده با تثبیت زیر محدوده با فروش همراه خواهیم شد.

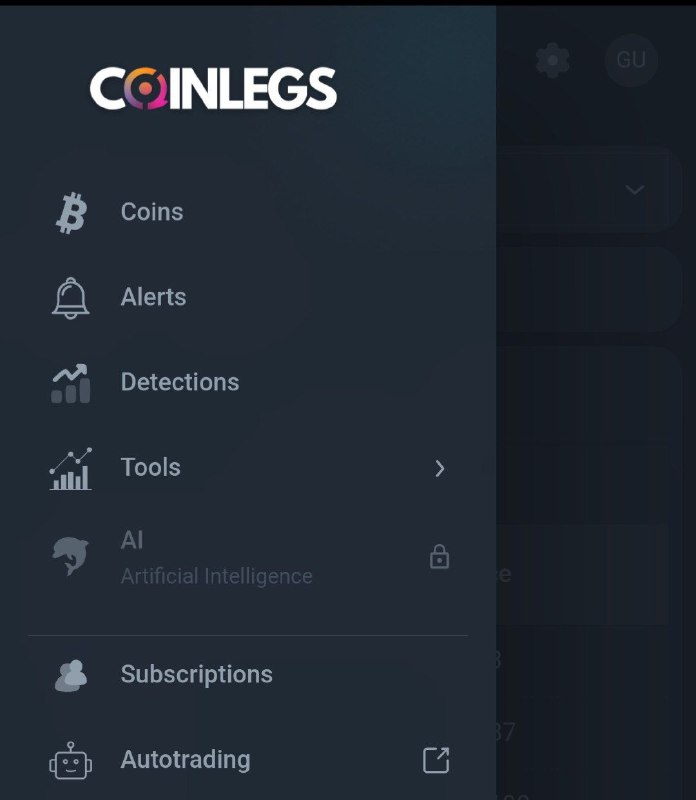

معرفی سایت مناسب جهت رویت long و short

(1 سال پیش)

?یه سایتی رو خدمتتون معرفی میکنیم که میتونید میزان قدرت های خرید و فروش رو مشاهده کنید و با توجه به تایم فریم انتخابی براتون میزان شورت و لانگ رو مشخص کنه و روی چارت در همون نواحی بهتون امکان ترید رو بده

?سایت COINLEGS قسمت Analysis Tools گزینه Trend Reversal رو انتخاب کنید و سپس مسیر مد نظر short یا long را انتخاب کنید. ارز مد نظر را انتخاب و طبق تایم فریم محدوده را در چارت مشخص کنید که دید بسیار خوبی بهتون خواهد داد

✍? امیدواریم مفید واقع شده باشد.

@SmartUniverfx

چه خدماتی در vip ارایه شده؟

(1 سال پیش)

?آموزش فاندامنتال ۲۹ قسمت ارایه داده شده

?آموزش تکنیکال به سبک ICT ده قسمت ارایه داده شده

?آموزش به سبک ترید با فاندامنتال ۶ قسمت ارایه داده شده

?آموزش تکنیکال به سبک مارکت استراکچر به صورت شخصی سازی شده ۵ قسمت ارایه داده شده و ادامه دار است.

?? همراه با تحلیل و سیگنال به صورت روزانه، همچنین ویس های بررسی مارکت و مبحث روانشناسی

?چگونه عضو شوم؟

?با انتقال معاملاتی خود به بروکر خوش نام اکسلیوم، همراه با قرعه کشی گردونه ماهانه ۱۷۵۰ دلار به صورت نقدی با ارایه ۴ حساب معاملاتی روز دنیا

لینک ثبت نام ??

https://secure.exelium.com/links/go/46

سیگنال نفت خام

(1 سال پیش)?چارت کاملا شفاف است، نقطه استاپ و تیپی مشخص است.

آموزش قسمت چهارم تکنیکال

(1 سال پیش)

?مارکت استراکچر

✍? مباحث قسمت بعدی(FVG,GAP,Fair Value GAP,Imbalance)

@UNIVERFXVIP

?کانال اسمارت رو صرفا به درخواست شما عزیزان ۱۵ ماه قبل ایجاد کردیم که دسترسی به تحلیل ها راحت باشه و با خبرها مغایرت دهیم که نظم صورت بگیره @SmartUniverfx ?????? @SmartUniverfx ????????

آخرین خبر ها

آخرین مقالات

پیشنهادات معاملاتی